Ad hoc-Mitteilung gemäss Art. 53 KR

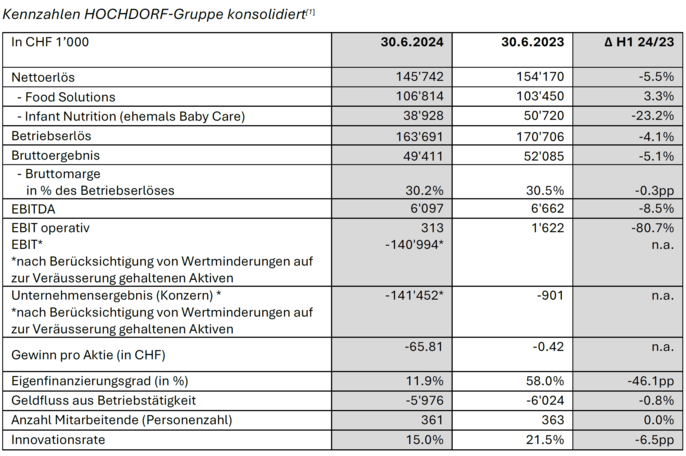

Hochdorf, 27. August 2024 – Die HOCHDORF-Gruppe erreicht im operativen Geschäft nach dem positiven EBITDA per Ende 2023 auch ihr nächstes Ziel: einen positiven operativen EBIT im ersten Halbjahr 2024. Die Margenentwicklung blieb trotz tieferem Umsatzvolumen im Bereich der Säuglingsnahrung mit 30.2% (H1 2023: 30.5%) stabil. Der vereinbarte Verkauf der Tochtergesellschaft HOCHDORF Swiss Nutrition AG (HSN) führt aufgrund der Altlasten zu hohen Wertminderungen und einem buchhalterischen Nettoverlust von CHF 141.5 Mio.

Die HOCHDORF-Gruppe publiziert heute früher als geplant die Resultate des ersten Halbjahres 2024. Gleichzeitig gab sie in einer separaten Mitteilung bekannt, dass mit AS Equity Partners eine Vereinbarung zum Verkauf der HSN abgeschlossen wurde. Der Vollzug der Transaktion unterliegt unter anderem der Zustimmung der Aktionärinnen und Aktionäre der HOCHDORF Holding AG anlässlich einer ausserordentlichen Generalversammlung am 18. September 2024. Der Hochdorf Holding wurde eine provisorische Nachlassstundung gewährt.

Operativer Turnaround auf Kurs

Der Nettoerlös im ersten Halbjahr 2024 betrug CHF 145.7 Mio. (-5.5% im Vergleich zum ersten Halbjahr 2023). Der Bereich "Food Solutions" trug CHF 106.8 Mio. zum Nettoerlös bei, was einem Anstieg um 3.3% gegenüber der Vorjahresperiode entspricht. Der Nettoerlös im Bereich "Infant Nutrition" ging um 23.2% auf CHF 38.9 Mio. zurück, weil die Auslieferungen an einen Grosskunden temporär unter den budgetierten Mengen blieben.

Die Bruttomarge entwickelte sich trotz zurückhaltender Nachfrage im "Infant Nutrition" Segment stabil: sie lag für das erste Halbjahr 2023 bei 30.5% und für das erste Halbjahr 2024 bei 30.2%.

Die Situation auf den Energie- und Logistikmärkten hat sich weiter entspannt, was zu einer Stabilisierung der Kosten führte und Planungssicherheit schuf. Dadurch konnte sich der Betrieb auf weitere Prozessverbesserungen konzentrieren. Auf dem Schweizer Milchmarkt herrscht trotz Überangebot weiterhin ein hohes Preisniveau, das durch eine erneute Erhöhung des Milch-Richtpreises ab dem 1. Juli 2024 verstärkt wird. Angesichts dieser Situation verfolgt HOCHDORF eine konsequente Strategie der Lohnveredelung bei der Milchregulierung und richtet die Milchsegmentierung auf bestätigte Verkaufsmengen aus, um das Risiko für das Unternehmen zu minimieren. Der Material- und Warenaufwand sank im ersten Halbjahr 2024 um 3.7% auf CHF 114.3 Mio. und setzt damit den rückläufigen Trend fort. Die Personalkosten blieben auf Vorjahresniveau, während die sonstigen betrieblichen Aufwendungen reduziert werden konnten.

Das EBITDA lag mit CHF 6.1 Mio. leicht tiefer als im ersten Halbjahr 2023 (CHF 6.7 Mio.). Auf operativer Basis erreichte die HOCHDORF-Gruppe dank weiterer Kostendisziplin und einem marktkonformen Produkte- und Preismix einen positiven EBIT von CHF 0.3 Mio.

Vereinbarter Verkauf der HSN führt zu buchhalterischem Verlust

Mit dem vereinbarten Verkauf der HSN wird diese Tochtergesellschaft in der konsolidierten Halbjahresrechnung der HOCHDORF-Gruppe zu Veräusserungswerten bilanziert. Dies führte aufgrund der Altlasten zu Wertminderungen gegenüber dem Buchwert in Höhe von CHF 141.3 Mio. Entsprechend resultierte ein buchhalterischer Nettoverlust von CHF 141.5 Mio.

Überschuldung der HOCHDORF Holding

In der Bilanz der HOCHDORF Holding per 30. Juni 2024 mussten aufgrund des vereinbarten Verkaufs die der HSN vor Jahren gewährten Intercompany-Darlehen in Höhe von CHF 182 Mio. vollständig abgeschrieben werden. Dies führt im Einzelabschluss der HOCHDORF Holding zu einer Überschuldung nach Art. 725b OR.

Ausblick

Das operative Geschäft der HSN wird ohne Unterbruch weitergeführt und wird vom eingangs erwähnten Nachlassverfahren der HOCHDORF Holding nicht tangiert sein. AS Equity Partners als künftige Eigentümerschaft beabsichtigt, dass das bestehende Management um CEO Ralph Siegl das Geschäft auch nach dem Vollzug der Transaktion weiterführen und die Transformation fortsetzen wird.

Die Gläubiger der HOCHDORF Holding werden im Zuge des anstehenden Nachlassverfahrens zu gegebener Zeit in Abstimmung mit dem Sachwalter informiert und brauchen derzeit nichts zu unternehmen. Der ausserordentlichen Generalversammlung wird die Umbenennung der HOCHDORF Holding und die Dekotierung der Aktien der Gesellschaft beantragt werden.

Downloadmaterial und weitere Informationen

- Halbjahresbericht online: https://report.hochdorf.com/2024/hyr/

- Halbjahresbericht als PDF: https://report.hochdorf.com/2024/hyr/downloads/de/Hochdorf_Halbjahresbericht_2024.pdf

- Medien- und Investorencall: 27. August 2024, 10 -11 Uhr, Einwahllink: https://event.choruscall.com/mediaframe/webcast.html?webcastid=GQWk4oKb

- Medienmitteilungen per Email / Investor News Service: https://www.hochdorf.com/newsletter

- Ad hoc Medienmitteilungen der HOCHDORF-Gruppe in der Übersicht: https://www.hochdorf.com/medien/ad-hoc-mitteilungen/

- Bildmaterial: auf Anfrage / Keystone: https://visual.keystone-sda.ch/lightbox/-/lightbox/page/2047447/1

Termine

- 18. September 2024: ausserordentliche Generalversammlung. Informationen und Einladung: https://www.hochdorf.com/gv2024/

Kontakt & Bildmaterial

HOCHDORF Holding AG

Marlène Betschart, Head Corporate Communications & Investor Relations

+41 41 914 65 83 / +41 79 245 24 10

marlene.betschart@hochdorf.com

[1] Non-GAAP-Messgrössen sind im Geschäftsbericht im Anhang der konsolidierten Jahresrechnung 2023 der HOCHDORF-Gruppe, Ziffer 32, ausgewiesen: report.hochdorf.com/2023/ar/de/anhang-der-konsolidierten-jahresrechnung-2023-der-hochdorf-gruppe